随着12月13日江苏集萃药康生物科技股份有限公司(以下简称:集萃药康)披露回复科创板第二轮审核问询函,这家从事实验动物小鼠模型研发、生产、销售及相关技术服务的模式动物领域龙头企业距离上市只差临门一脚。

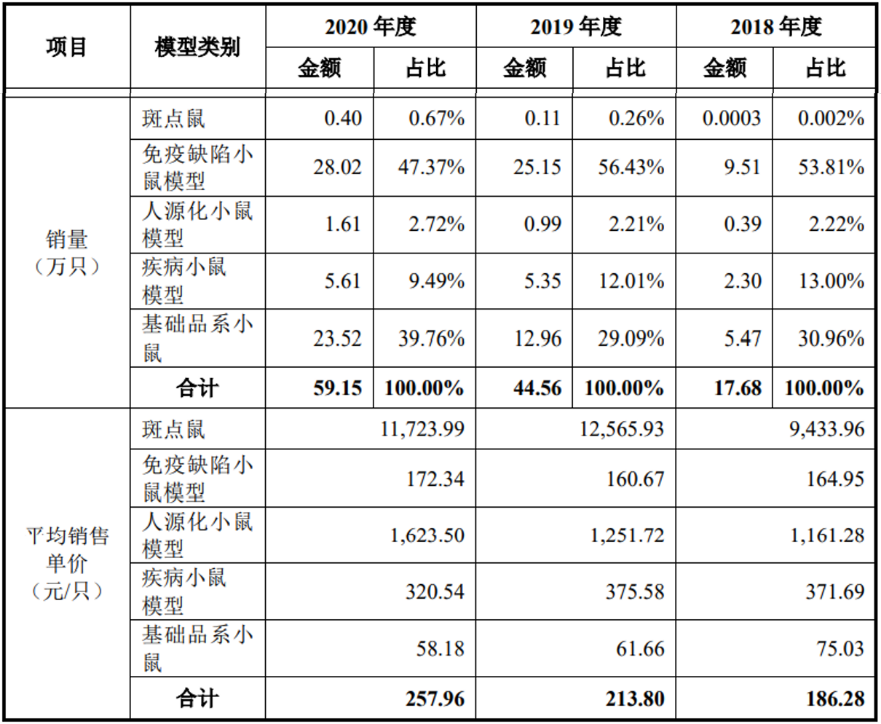

2021年是模式动物行业广泛被资本市场认识的一年,模式动物头部企业南模生物、集萃药康、百奥赛图先后向上交所、港交所递交招股书,模式动物这一细分行业逐步进入二级市场投资人视野。此前大家对于模式动物的关注更多集中于实验猴,国内新药研发火热叠加疫情影响,“一猴难求”与价格高企是实验猴近两年最鲜明的标签,手握实验猴资源的猴场与临床前安评机构盈利非常可观。相比之下,在生命科学领域实际应用更广泛的实验小鼠则低调的多,若无相关研究背景,大部分人固有印象里都觉得小鼠不值钱,然而如果认真翻看集萃药康招股书,你会发现部分品系的小鼠单价可以高达万元以上,而且销量近三年维持高速增长。

产品高价值的背后,必然是行业高度景气、高技术壁垒、良好竞争格局等因素在支撑。

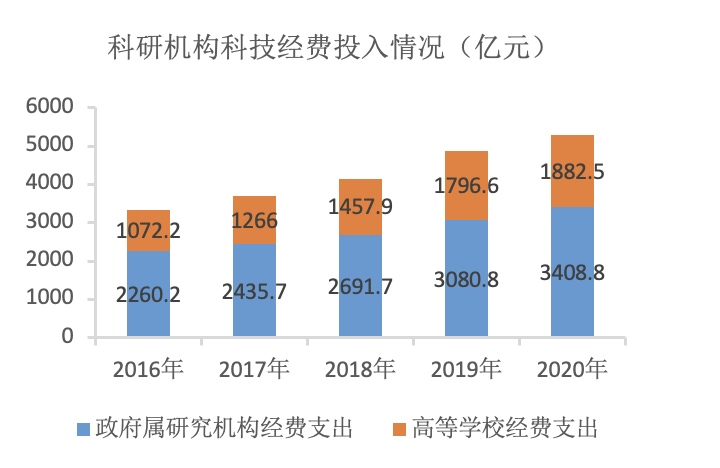

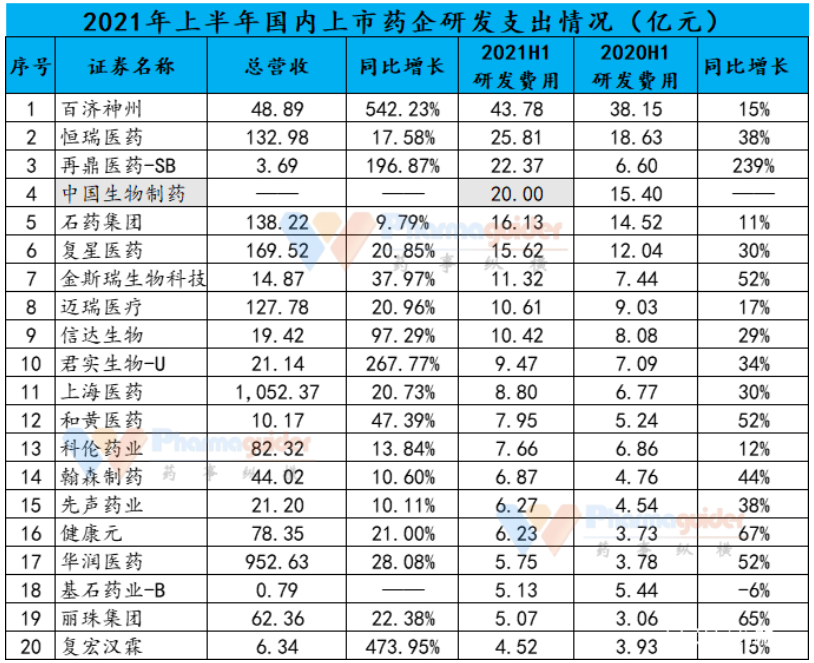

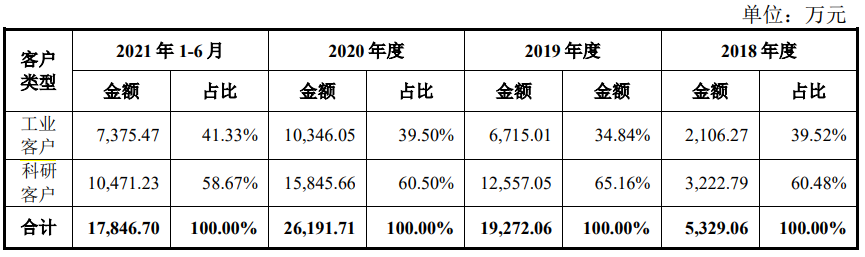

行业景气度方面,或许可以从集萃药康下游客户略窥一二,其下游主要为科研客户和工业客户两大类,科研客户涵盖清华大学、北京大学、南京大学、华西医院、瑞金医院、协和医院等一流科研院校和三甲医院,工业客户涵盖恒瑞医药、百济神州、信达生物、药明康德、中美冠科、康龙化成、Novartis、Charles River等国内外知名创新药企和CRO研发企业;科研客户经费主要来自于国家科技经费投入,根据国家统计局数据,近年来科研机构科技经费投入逐年增加,2016-2020年均复合增速12.25%,生命科学领域历来为投入,,这部分一定程度属国家战略性投入,持续性良好,头部科研机构的经费则更为充足,集萃药康实现了对一流科研院校和三甲医院的广覆盖,来自科研客户的收入约占总收入的60%,以目前的技术来看,在可预见的未来,实验小鼠仍将是使用最广泛的模式动物且在基础科研中不可或缺,此部分需求中长期仍将维持良好增长;工业客户经费主要来自于企业研发支出,近年随着药品注册制度改革、药品集采、医保目录动态调整等政策推进,转向创新已成为药企共识,一方面传统药企加大研发投入,另一方面创新能力突出的Biotech受到资本大力扶持、研发费用持续增加,国内医药行业已进入创新驱动阶段,集萃药康可提供基于模式动物的一站式服务,包括临床前功能药效,实现了上游模式动物向下游服务的良好导流,在整个创新链条中充当“卖水人”角色,中期景气度仍高企。

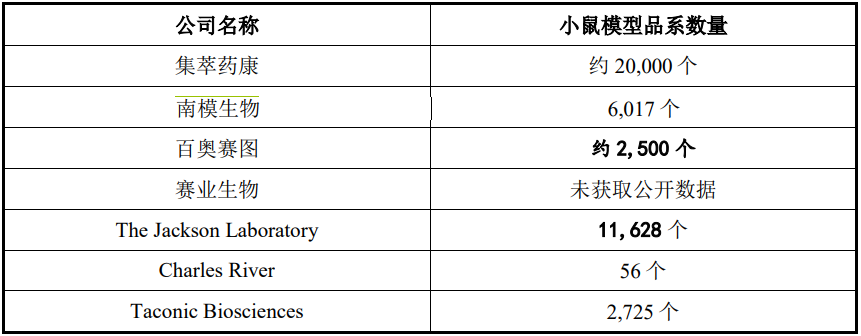

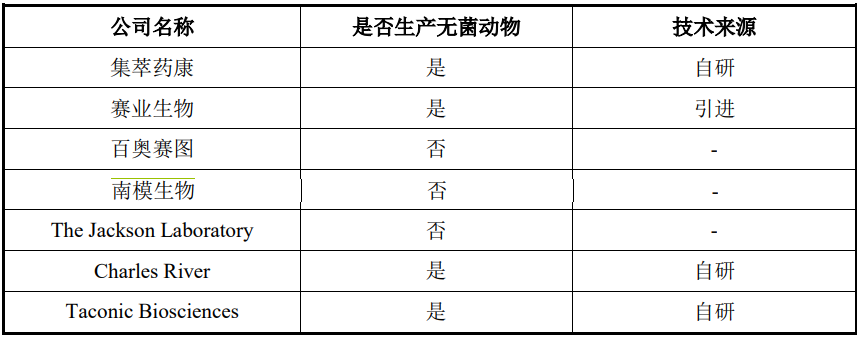

技术壁垒方面,主要为两部分,一是小鼠模型创制和构建技术,二是大规模饲养繁育技术;目前主流的模型构建技术包括转基因、ES打靶、CRISPR/Cas9等,对于集萃药康、南模生物等几家头部公司来说,基础技术几乎无差别,差别在于技术持续优化带来的效率提高以及编辑策略优化下模型质量提升,对比国内外公司模型数量,集萃药康成立时间最短而拥有的小鼠模型数量最多,其模型制作通量及技术运用娴熟程度可见一斑;饲养繁育技术则更依赖于长期经验积累,比如对于大型设施的运营体系、对于微生物的良好管控等,根据集萃药康官网,其拥有国内使用时间最长的大规模半自动化小鼠生产设施,同时已建立实验动物领域等级,的设施—无菌动物设施,获得了江苏省第一张无菌动物许可证,掌握规模化无菌动物生产技术的企业在世界范围内也,,以此判断,其饲养繁育技术一流。此外,公司实控人高翔博士学术背景深厚,其所带领的核心技术团队拥有约20年的实验动物领域研究经历,是国内最早开展小鼠模型研究及产业化应用的团队之一,制作了国内,基于胚胎干细胞重组技术的条件性基因敲除小鼠,并在国内率先将CRISPR/Cas9基因编辑技术用于小鼠模型制作,团队整体技术扎实,处于业内第一梯队。

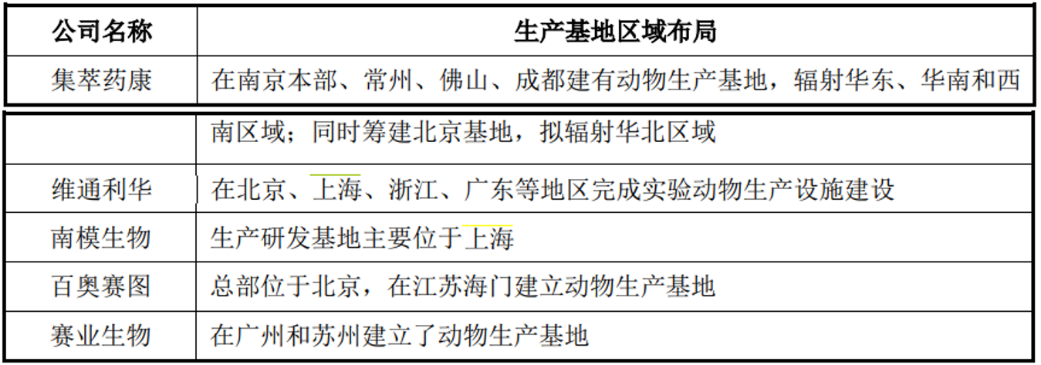

竞争格局方面,国内头部企业主要为集萃药康、南模生物、百奥赛图和赛业生物四家,海外企业主要为Charles River、The Jackson Laboratory、Taconic Biosciences等,其中Charles River国内子公司维通利华深耕国内市场超过20年,为目前国内市场最有竞争力的海外对手。对比头部各家企业,集萃药康已率先完成全国布局,除南京总部外,已在江苏常州、四川成都、广州佛山、北京大兴及上海设立子公司或分支机构,并在南京、常州、成都、佛山配套动物生产基地,辐射国内主要市场,同时设立美国子公司及欧洲办事处积极开拓海外市场。 随着行业趋于规范、头部企业在资本加持下全国布局,行业市场份额有望持续向头部企业集中。

集萃药康成立仅四年,即完成了两轮融资并将登陆科创板,身后聚集高瓴、红杉、鼎晖等明星资本,国内业务高速发展和资本认可离不开过往20年的技术沉淀和积累,而其显然不想仅成为一家中国企业,国际化布局已经开启,登录科创板或许只是其发展的新起点。